美债风暴肆虐,亚洲惨遭“股债双杀”!痛苦可能还会升级

-

来源:金十数据

随着美国国债抛售加剧,全球债券正遭受重创。继本周跃升至4.85%后,交易员们正准备迎接突破5%的10年期美债收益率。10年期美债收益率被称为全球资产定价之锚,其加速上升会影响到全球资产。

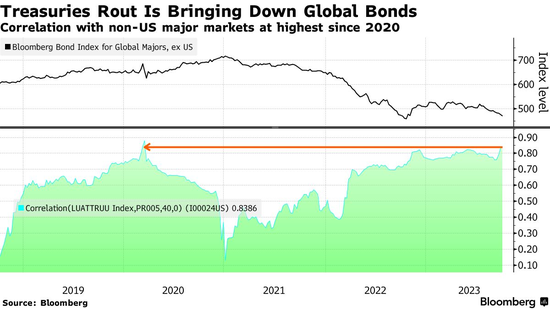

数据显示,追踪全球主要债券(不含美国)的指数与美国国债指数之间的相关性已达到2020年3月以来的更高水平。

随着交易员逐渐认识到利率可能会在更长时间内保持较高水平,全球主要债券市场的动荡不已。周二公布的美国职位空缺数据强于预期,进一步强化了美联储维持利率“更高更久”的前景。尽管澳洲联储周二维持利率不变,但过去一周,澳大利亚10年期国债收益率的上涨速度超过了美国国债。

周三,一些亚洲债券的收益率也被推高。日本10年期国债收益率自2013年以来首次涨至0.8%的水平。韩国10年期国债收益率飙升近30基点,至4.310%。印尼基准10年期国债收益率攀升至去年11月以来的更高水平。

汇丰控股策略师史蒂文·梅杰(Steven Major)在给客户的一份报告中写道:“美债收益率处于高位,开始对全球固定收益的其他地区和行业产生破坏性影响。”

债市的波动也蔓延到了股市。周三亚洲早盘MSCI亚太指数一度下跌0.9%,迈向技术性回调,当前已较7月31日触及的年内高点下跌逾10%,处于去年11月29日以来更低水平。韩国股市长假后首日交易Kospi指数一度下跌1.9%,日本东证指数下跌1.8%,日经225指数开盘跌1.6%,现报30691点,自6月1日以来首次跌破31000点。

Jamieson Coote Bonds Pty基金经理James Wilson表示,“债券买家似乎 *** 了,尽管已经达到相当超卖的水平,但没有人愿意在收益率可能进一步上升之前出手……”。

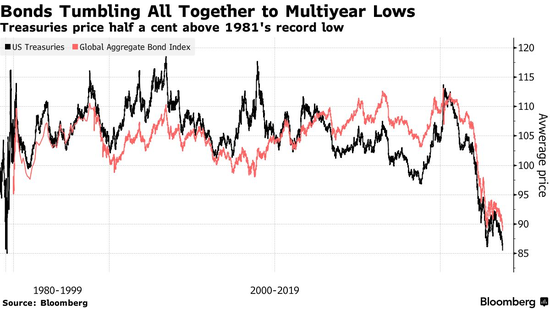

全球债券2023年迄今下跌了3.5%,而追踪美国国债市场隐含波动性的一个关键指标——ICE美国银行移动指数(ICEBank of America Move index) 周二跃升至5月以来的更高水平。彭博美国国债指数(Bloomberg US Treasury Index)中的债券平均价格已跌至85.5美分,比1981年的创纪录低点仅高出0.5美分。

企业债券也受到影响,随着蓝筹股收益率达到2023年高点6.15%,至少有两家借款人周二停止发行企业债券。更大的投机级债券ETF创下了今年更大的两日跌幅,而垃圾级债券指数的违约保险成本达到近五个月来的更高水平。

期限最短的美债对一些人来说仍然具有吸引力。周二美国财政部扩大的52周期国债发行吸引了非交易商创纪录的需求,因为投资者希望将明年的收益率锁定在5%以上。

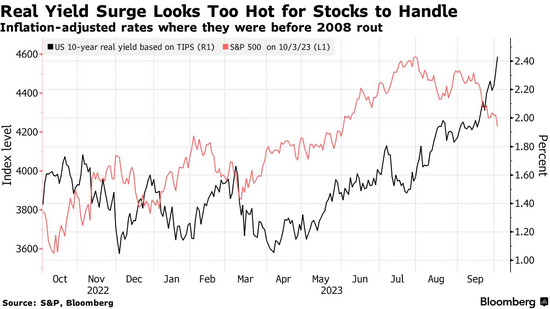

Wilson表示,当前的收益率水平将“从风险较高的资产类别中吸走资金,因为投资者不需要冒着较大风险就能获得有吸引力的回报。”

美债此次暴跌也将所谓的实际收益率推至多年高点,10年期通胀保值美国国债(TIPS)收益率攀升至2.4%以上,达到2007年美国股市见顶前的水平。

悉尼 Pendal Group 收入策略主管艾米·谢·帕特里克(Amy Xie Patrick)表示:“实际收益率的大幅上升总是会削弱股市。” 她认为,现金是寻求保护的更佳方式。

T. Rowe Price的基金经理斯科特•所罗门(Scott Solomon)表示,“我们相信美债最终会走高,但这不太可能是线性的。”他上周指出,10年期美债收益率有可能测试5.5%。“传统债券买家和那些认为当前的收益率水平是一个很好的长期机会的人都有些犹豫。”

债券交易员仍倾向于美债收益率在未来几周内进一步走高,预计10年期美债收益率将超过5%,甚至有可能达到更高的水平。过去一周,随着美债延续跌势,交易商买入大量看跌对冲工具,以防范新的风险。

在期权市场上,大多数期权都是在11月和12月到期,一些执行价相当于收益率为5%或更高的看跌期权,其未平仓合约大幅上升。甚至有人押注10年期美债收益率在11月底达到8%。自1994年以来,10年期美债收益率还从未达到过这么高的水平。

在期货方面,美国商品期货交易委员会(CFTC)截至9月26日的数据显示,在传统债券合约中交割成本更低的美债暴跌之后,没有迹象显示资产管理公司正在重新平衡净多头头寸。

看跌情绪也笼罩着现货市场。摩根大通周二公布的最新美国国债客户调查显示,美国国债的净空头头寸为8月14日以来更大,净多头头寸为4月以来最小。

相关阅读:“新债王”、达利欧双双警告:美债收益率剑指更高目标!

推荐阅读

- 上一篇: 黑龙江二本录取查询状态-黑龙江二本录取查询时间

- 下一篇: 马刺火箭vs勇士西决(马刺勇士17年西决)

文章标签:

版权声明: 本文除特别说明外均由 美酒酒庄 原创

本文链接: http://www.meijiu88.com/post/38414.html,尊重共享,欢迎转载,请自觉添加本文链接,谢谢!

分享本文: